Os números de recuperações judiciais atingiram patamares recordes em julho, chegando a 228 pedidos no Brasil — um aumento de mais de 28% na comparação mensal, segundo dados do Indicador de Falências e Recuperação Judicial da Serasa Experian.

De acordo com especialistas consultados pela CNN, a expectativa é de que esse cenário se aprofunde com a possibilidade de aumento da taxa de juros na próxima reunião do Comitê de Política Monetária (Copom).

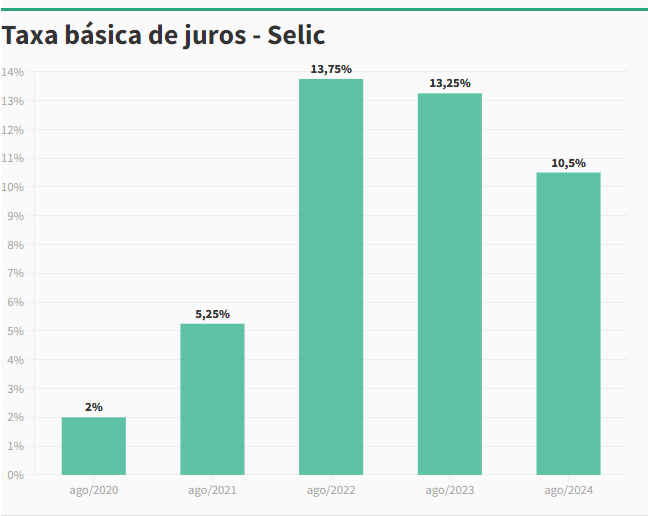

Atualmente, a Selic — a taxa básica de juros — se encontra em 10,5% ao ano após o Copom do Banco Central (BC) manter os juros inalterados na última decisão de forma unânime.

André Aroldo Freitas de Moura, professor da Fundação Getúlio Vargas (FGV) e consultor de Valuation, diz que o “aumento dos juros, sem dúvida, vai agravar ainda mais essa situação, portanto poderemos esperar novos recordes históricos de RJs nos próximos meses”.

O patamar atual de recuperação judicial pode ser ainda um efeito da pandemia, quando o endividamento aumentou e, “na sequência, tivemos as maiores altas de juros, saindo de perto de 2% para cerca de 14%”, afirma Moura.

Segundo o especialista, a situação de oferta de crédito e o aumento de taxas recentes após o caso da Americanas em janeiro de 2023 também podem ajudar a explicar a complicação que as empresas estão vivendo.

Conforme Luiz Rabi, economista da Serasa Experian, as empresas que utilizam linhas de crédito, como no desconto de cheques, duplicatas, antecipação de crédito e capital de giro, sofrerão com o encarecimento decorrente de uma alta na Selic.

“Segmentos em que o crédito é uma alavanca importante para a comercialização, normalmente de produtos de maior valor unitário, acabam sendo o mais prejudicado quando há um aperto monetário”, explica o economista.

É o caso dos pequenos negócios, especialmente aqueles que já possuem dívidas altas, que não conseguirão negociar taxas mais baixas. Ou do setor do varejo, que pode enfrentar um arrefecimento nos chamados de bens duráveis — como carros, eletrodomésticos, eletrônicos e móveis — já que dependem de crédito para sua obtenção.

De acordo com Rabi, vale destacar que um novo ciclo de alta juros geraria um “efeito em cascata” na economia, visto que o consumidor também teria que enfrentar altas taxas ao contratar serviços de crédito, correndo assim o risco de ficar inadimplente.

“Isso é um fator que leva o consumidor à inadimplência, ele começa a não conseguir pagar parcelas do financiamento, do rotativo, do cartão, do cheque especial”, afetando as empresas, pois “quem não recebe é quem está do outro lado do balcão”, elucida o economista.